-

@ 57d1a264:69f1fee1

2025-05-11 06:23:03

@ 57d1a264:69f1fee1

2025-05-11 06:23:03Past week summary

From a Self Custody for Organizations perspective, after analyzing the existing protocols (Cerberus, 10xSecurityBTCguide and Glacier) and reading a bunch of relates articles and guides, have wrapped to the conclusion that this format it is good to have as reference. However, something else is needed. For example, a summary or a map of the whole process to provide an overview, plus a way to deliver all the information and the multy-process in a more enjoyable way. Not a job for this hackathon, but with the right collaborations I assume it's possible to: - build something that might introduce a bit more quests and gamification - provide a learning environment (with testnet funds) could also be crucial on educating those unfamiliar with bitcoin onchain dynamics.

Have been learning more and playing around practicing best accessibility practices and how it could be applied to a desktop software like Bitcoin Safe. Thanks to @johnjherzog for providing a screen recording of his first experience and @jasonb for suggesting the tools to be used. (in this case tested/testing on Windows with the Accessibility Insights app). Some insight shared have been also applied to the website, running a full accessibility check (under WCAG 2.2 ADA, and Section 508 standards) with 4 different plugins and two online tools. I recognize that not all of them works and analyze the same parameters, indeed they complement each other providing a more accurate review.

For Bitcoin Safe interface improvements, many suggestions have been shared with @andreasgriffin , including: - a new iconset, including a micro-set to display the number of confirmed blocs for each transaction - a redesigned History/Dashboard - small refinements like adding missing columns on the tables - allow the user to select which columns to be displayed - sorting of unconfirmed transactions - Defining a new style for design elements like mempool blocks and quick receive boxes You can find below some screenshots with my proposals that hopefully will be included in the next release.

Last achievement this week was to prepare the website https://Safe.BTC.pub, the container where all the outcomes f this experiment will be published. You can have a look, just consider it still WIP. Branding for the project has also been finalized and available in this penpot file https://design.penpot.app/#/workspace?team-id=cec80257-5021-8137-8005-eab60c043dd6&project-id=cec80257-5021-8137-8005-eab60c043dd8&file-id=95aea877-d515-80ac-8006-23a251886db3&page-id=132f519a-39f4-80db-8006-2a41c364a545

What's for next week

After spending most of the time learning and reading material, this coming week will be focused on deliverables. The goal as planned will be to provide: - Finalized Safe₿its brand and improve overall desktop app experience, including categorization of transactions and addresses - An accessibility report or guide for Bitcoin Safe and support to implement best practices - A first draft of the Self-Custody for Organizations guide/framework/protocol, ideally delivered through the website http://Safe.BTC.pub in written format, but also as FlowChart to help have an overview of the whole resources needed and the process itself. This will clearly define preparations and tools/hardwares needed to successfully complete the process.

To learn more about the project, you can visit: Designathon website: https://event.bitcoin.design/#project-recj4SVNLLkuWHpKq Discord channel: https://discord.com/channels/903125802726596648/1369200271632236574 Previous SN posts: https://stacker.news/items/974489/r/DeSign_r and https://stacker.news/items/974488/r/DeSign_r

Stay tuned, more will be happening this coming week

originally posted at https://stacker.news/items/977190

-

@ a9434ee1:d5c885be

2025-05-12 06:48:21

@ a9434ee1:d5c885be

2025-05-12 06:48:21Colors as a fun and useful identifier

Nostr apps often use totally random colors for their default avatars, profiles names in chat bubbles, etc... That's a missed opportunity. Why don't we just we just derive a color from the npub and use that instead, interoperably across apps?

It gives us a fun and visual extra point of recognition, often without having to add anything extra to the UIs.

The only problem is that we cannot just allow for any color. The colors should be readable as text in Light and Dark modes and gray-scales should be avoided too.

This is the goal:

Luckily, there's a super simple solution.

Luckily, there's a super simple solution.

(which was used to derive the color above)Deriving the Colors

You can find the simple spec here: nostr:naddr1qvzqqqrcvgpzp22rfmsktmgpk2rtan7zwu00zuzax5maq5dnsu5g3xxvqr2u3pd7qy88wumn8ghj7mn0wvhxcmmv9uqsuamnwvaz7tmwdaejumr0dshsz8rhwden5te0w35x2cmfw3skgetv9ehx7um5wgcjucm0d5hsz8rhwden5te0w35x2cmfw3skgetv9ehx7um5wgcjucm0d5hszxmhwden5te0w35x2en0wfjhxapwdehhxarjxyhxxmmd9uq3kamnwvaz7tm5dpjkvmmjv4ehgtnwdaehgu339e3k7mf0qyghwumn8ghj7mn0wd68ytnhd9hx2tcpz9mhxue69uhkummnw3ezuamfdejj7qghwaehxw309aex2mrp0yhxummnw3ezucnpdejz7qghwaehxw309aex2mrp0yhxummnw3ezucnpdejz7qgwwaehxw309ahx7uewd3hkctcpr3mhxue69uhhg6r9vd5hgctyv4kzumn0wd68yvfwvdhk6tcpzamhxue69uhhyetvv9ujumn0wd68ytnzv9hxgtcprdmhxue69uhhg6r9vehhyetnwshxummnw3erztnrdakj7qg3waehxw309ahx7um5wgh8w6twv5hszythwden5te0dehhxarj9emkjmn99uqsuamnwvaz7tmwdaejumr0dshsz8rhwden5te0w35x2cmfw3skgetv9ehx7um5wgcjucm0d5hsqpnwd9cz6ce3pvatyf

TLDR: 1. Convert HEX pubkey to Int 2. Calculate the Hue value: Int % 360 3. Set Saturation to 92 for Hues between 216 and 273, use 72 for the rest 4. Set Brightness to 56 for Hues between 32 and 212, use 72 for the rest

Convert HSB color to whatever format you need. Done.

Easy & Fun to integrate!

-

@ c1e9ab3a:9cb56b43

2025-05-09 23:10:14

@ c1e9ab3a:9cb56b43

2025-05-09 23:10:14I. Historical Foundations of U.S. Monetary Architecture

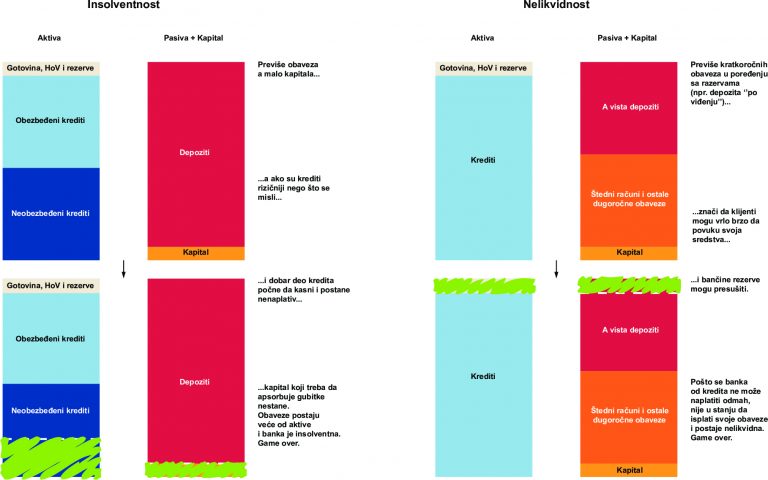

The early monetary system of the United States was built atop inherited commodity money conventions from Europe’s maritime economies. Silver and gold coins—primarily Spanish pieces of eight, Dutch guilders, and other foreign specie—formed the basis of colonial commerce. These units were already integrated into international trade and piracy networks and functioned with natural compatibility across England, France, Spain, and Denmark. Lacking a centralized mint or formal currency, the U.S. adopted these forms de facto.

As security risks and the practical constraints of physical coinage mounted, banks emerged to warehouse specie and issue redeemable certificates. These certificates evolved into fiduciary media—claims on specie not actually in hand. Banks observed over time that substantial portions of reserves remained unclaimed for years. This enabled fractional reserve banking: issuing more claims than reserves held, so long as redemption demand stayed low. The practice was inherently unstable, prone to panics and bank runs, prompting eventual centralization through the formation of the Federal Reserve in 1913.

Following the Civil War and unstable reinstatements of gold convertibility, the U.S. sought global monetary stability. After World War II, the Bretton Woods system formalized the U.S. dollar as the global reserve currency. The dollar was nominally backed by gold, but most international dollars were held offshore and recycled into U.S. Treasuries. The Nixon Shock of 1971 eliminated the gold peg, converting the dollar into pure fiat. Yet offshore dollar demand remained, sustained by oil trade mandates and the unique role of Treasuries as global reserve assets.

II. The Structure of Fiduciary Media and Treasury Demand

Under this system, foreign trade surpluses with the U.S. generate excess dollars. These surplus dollars are parked in U.S. Treasuries, thereby recycling trade imbalances into U.S. fiscal liquidity. While technically loans to the U.S. government, these purchases act like interest-only transfers—governments receive yield, and the U.S. receives spendable liquidity without principal repayment due in the short term. Debt is perpetually rolled over, rarely extinguished.

This creates an illusion of global subsidy: U.S. deficits are financed via foreign capital inflows that, in practice, function more like financial tribute systems than conventional debt markets. The underlying asset—U.S. Treasury debt—functions as the base reserve asset of the dollar system, replacing gold in post-Bretton Woods monetary logic.

III. Emergence of Tether and the Parastatal Dollar

Tether (USDT), as a private issuer of dollar-denominated tokens, mimics key central bank behaviors while operating outside the regulatory perimeter. It mints tokens allegedly backed 1:1 by U.S. dollars or dollar-denominated securities (mostly Treasuries). These tokens circulate globally, often in jurisdictions with limited banking access, and increasingly serve as synthetic dollar substitutes.

If USDT gains dominance as the preferred medium of exchange—due to technological advantages, speed, programmability, or access—it displaces Federal Reserve Notes (FRNs) not through devaluation, but through functional obsolescence. Gresham’s Law inverts: good money (more liquid, programmable, globally transferable USDT) displaces bad (FRNs) even if both maintain a nominal 1:1 parity.

Over time, this preference translates to a systemic demand shift. Actors increasingly use Tether instead of FRNs, especially in global commerce, digital marketplaces, or decentralized finance. Tether tokens effectively become shadow base money.

IV. Interaction with Commercial Banking and Redemption Mechanics

Under traditional fractional reserve systems, commercial banks issue loans denominated in U.S. dollars, expanding the money supply. When borrowers repay loans, this destroys the created dollars and contracts monetary elasticity. If borrowers repay in USDT instead of FRNs:

- Banks receive a non-Fed liability (USDT).

- USDT is not recognized as reserve-eligible within the Federal Reserve System.

- Banks must either redeem USDT for FRNs, or demand par-value conversion from Tether to settle reserve requirements and balance their books.

This places redemption pressure on Tether and threatens its 1:1 peg under stress. If redemption latency, friction, or cost arises, USDT’s equivalence to FRNs is compromised. Conversely, if banks are permitted or compelled to hold USDT as reserve or regulatory capital, Tether becomes a de facto reserve issuer.

In this scenario, banks may begin demanding loans in USDT, mirroring borrower behavior. For this to occur sustainably, banks must secure Tether liquidity. This creates two options: - Purchase USDT from Tether or on the secondary market, collateralized by existing fiat. - Borrow USDT directly from Tether, using bank-issued debt as collateral.

The latter mirrors Federal Reserve discount window operations. Tether becomes a lender of first resort, providing monetary elasticity to the banking system by creating new tokens against promissory assets—exactly how central banks function.

V. Structural Consequences: Parallel Central Banking

If Tether begins lending to commercial banks, issuing tokens backed by bank notes or collateralized debt obligations: - Tether controls the expansion of broad money through credit issuance. - Its balance sheet mimics a central bank, with Treasuries and bank debt as assets and tokens as liabilities. - It intermediates between sovereign debt and global liquidity demand, replacing the Federal Reserve’s open market operations with its own issuance-redemption cycles.

Simultaneously, if Tether purchases U.S. Treasuries with FRNs received through token issuance, it: - Supplies the Treasury with new liquidity (via bond purchases). - Collects yield on government debt. - Issues a parallel form of U.S. dollars that never require redemption—an interest-only loan to the U.S. government from a non-sovereign entity.

In this context, Tether performs monetary functions of both a central bank and a sovereign wealth fund, without political accountability or regulatory transparency.

VI. Endgame: Institutional Inversion and Fed Redundancy

This paradigm represents an institutional inversion:

- The Federal Reserve becomes a legacy issuer.

- Tether becomes the operational base money provider in both retail and interbank contexts.

- Treasuries remain the foundational reserve asset, but access to them is mediated by a private intermediary.

- The dollar persists, but its issuer changes. The State becomes a fiscal agent of a decentralized financial ecosystem, not its monetary sovereign.

Unless the Federal Reserve reasserts control—either by absorbing Tether, outlawing its instruments, or integrating its tokens into the reserve framework—it risks becoming irrelevant in the daily function of money.

Tether, in this configuration, is no longer a derivative of the dollar—it is the dollar, just one level removed from sovereign control. The future of monetary sovereignty under such a regime is post-national and platform-mediated.

-

@ 57d1a264:69f1fee1

2025-05-11 05:52:56

@ 57d1a264:69f1fee1

2025-05-11 05:52:56Past week summary

From a Self Custody for Organizations perspective, after analyzing the existing protocols (Cerberus, 10xSecurityBTCguide and Glacier) and reading a bunch of relates articles and guides, have wrapped to the conclusion that this format it is good to have as reference. However, something else is needed. For example, a summary or a map of the whole process to provide an overview, plus a way to deliver all the information and the multy-process in a more enjoyable way. Not a job for this hackathon, but with the right collaborations I assume it's possible to: - build something that might introduce a bit more quests and gamification - provide a learning environment (with testnet funds) could also be crucial on educating those unfamiliar with bitcoin onchain dynamics.

Have been learning more and playing around practicing best accessibility practices and how it could be applied to a desktop software like Bitcoin Safe. Thanks to @johnjherzog for providing a screen recording of his first experience and @jasonbohio for suggesting the tools to be used. (in this case tested/testing on Windows with the Accessibility Insights app). Some insight shared have been also applied to the website, running a full accessibility check (under WCAG 2.2 ADA, and Section 508 standards) with 4 different plugins and two online tools. I recognize that not all of them works and analyze the same parameters, indeed they complement each other providing a more accurate review.

For Bitcoin Safe interface improvements, many suggestions have been shared with @andreasgriffin , including: - a new iconset, including a micro-set to display the number of confirmed blocs for each transaction - a redesigned History/Dashboard - small refinements like adding missing columns on the tables - allow the user to select which columns to be displayed - sorting of unconfirmed transactions - Defining a new style for design elements like mempool blocks and quick receive boxes You can find below some screenshots with my proposals that hopefully will be included in the next release.

Last achievement this week was to prepare the website https://Safe.BTC.pub, the container where all the outcomes f this experiment will be published. You can have a look, just consider it still WIP. Branding for the project has also been finalized and available in this penpot file https://design.penpot.app/#/workspace?team-id=cec80257-5021-8137-8005-eab60c043dd6&project-id=cec80257-5021-8137-8005-eab60c043dd8&file-id=95aea877-d515-80ac-8006-23a251886db3&page-id=132f519a-39f4-80db-8006-2a41c364a545

What's for next week

After spending most of the time learning and reading material, this coming week will be focused on deliverables. The goal as planned will be to provide: - Finalized Safe₿its brand and improve overall desktop app experience, including categorization of transactions and addresses - An accessibility report or guide for Bitcoin Safe and support to implement best practices - A first draft of the Self-Custody for Organizations guide/framework/protocol, ideally delivered through the website http://Safe.BTC.pub in written format, but also as FlowChart to help have an overview of the whole resources needed and the process itself. This will clearly define preparations and tools/hardwares needed to successfully complete the process.

To learn more about the project, you can visit: Designathon website: https://event.bitcoin.design/#project-recj4SVNLLkuWHpKq Discord channel: https://discord.com/channels/903125802726596648/1369200271632236574 Previous SN posts: https://stacker.news/items/974489/r/DeSign_r and https://stacker.news/items/974488/r/DeSign_r

Stay tuned, more will be happening this coming week

originally posted at https://stacker.news/items/977180

-

@ c631e267:c2b78d3e

2025-05-10 09:50:45

@ c631e267:c2b78d3e

2025-05-10 09:50:45Information ohne Reflexion ist geistiger Flugsand. \ Ernst Reinhardt

Der lateinische Ausdruck «Quo vadis» als Frage nach einer Entwicklung oder Ausrichtung hat biblische Wurzeln. Er wird aber auch in unserer Alltagssprache verwendet, laut Duden meist als Ausdruck von Besorgnis oder Skepsis im Sinne von: «Wohin wird das führen?»

Der Sinn und Zweck von so mancher politischen Entscheidung erschließt sich heutzutage nicht mehr so leicht, und viele Trends können uns Sorge bereiten. Das sind einerseits sehr konkrete Themen wie die zunehmende Militarisierung und die geschichtsvergessene Kriegstreiberei in Europa, deren Feindbildpflege aktuell beim Gedenken an das Ende des Zweiten Weltkriegs beschämende Formen annimmt.

Auch das hohe Gut der Schweizer Neutralität scheint immer mehr in Gefahr. Die schleichende Bewegung der Eidgenossenschaft in Richtung NATO und damit weg von einer Vermittlerposition erhält auch durch den neuen Verteidigungsminister Anschub. Martin Pfister möchte eine stärkere Einbindung in die europäische Verteidigungsarchitektur, verwechselt bei der Argumentation jedoch Ursache und Wirkung.

Das Thema Gesundheit ist als Zugpferd für Geschäfte und Kontrolle offenbar schon zuverlässig etabliert. Die hauptsächlich privat finanzierte Weltgesundheitsorganisation (WHO) ist dabei durch ein Netzwerk von sogenannten «Collaborating Centres» sogar so weit in nationale Einrichtungen eingedrungen, dass man sich fragen kann, ob diese nicht von Genf aus gesteuert werden.

Das Schweizer Bundesamt für Gesundheit (BAG) übernimmt in dieser Funktion ebenso von der WHO definierte Aufgaben und Pflichten wie das deutsche Robert Koch-Institut (RKI). Gegen die Covid-«Impfung» für Schwangere, die das BAG empfiehlt, obwohl es fehlende wissenschaftliche Belege für deren Schutzwirkung einräumt, formiert sich im Tessin gerade Widerstand.

Unter dem Stichwort «Gesundheitssicherheit» werden uns die Bestrebungen verkauft, essenzielle Dienste mit einer biometrischen digitalen ID zu verknüpfen. Das dient dem Profit mit unseren Daten und führt im Ergebnis zum Verlust unserer demokratischen Freiheiten. Die deutsche elektronische Patientenakte (ePA) ist ein Element mit solchem Potenzial. Die Schweizer Bürger haben gerade ein Referendum gegen das revidierte E-ID-Gesetz erzwungen. In Thailand ist seit Anfang Mai für die Einreise eine «Digital Arrival Card» notwendig, die mit ihrer Gesundheitserklärung einen Impfpass «durch die Hintertür» befürchten lässt.

Der massive Blackout auf der iberischen Halbinsel hat vermehrt Fragen dazu aufgeworfen, wohin uns Klimawandel-Hysterie und «grüne» Energiepolitik führen werden. Meine Kollegin Wiltrud Schwetje ist dem nachgegangen und hat in mehreren Beiträgen darüber berichtet. Wenig überraschend führen interessante Spuren mal wieder zu internationalen Großbanken, Globalisten und zur EU-Kommission.

Zunehmend bedenklich ist aber ganz allgemein auch die manifestierte Spaltung unserer Gesellschaften. Angesichts der tiefen und sorgsam gepflegten Gräben fällt es inzwischen schwer, eine zukunftsfähige Perspektive zu erkennen. Umso begrüßenswerter sind Initiativen wie die Kölner Veranstaltungsreihe «Neue Visionen für die Zukunft». Diese möchte die Diskussionskultur reanimieren und dazu beitragen, dass Menschen wieder ohne Angst und ergebnisoffen über kontroverse Themen der Zeit sprechen.

Quo vadis – Wohin gehen wir also? Die Suche nach Orientierung in diesem vermeintlichen Chaos führt auch zur Reflexion über den eigenen Lebensweg. Das ist positiv insofern, als wir daraus Kraft schöpfen können. Ob derweil der neue Papst, dessen «Vorgänger» Petrus unsere Ausgangsfrage durch die christliche Legende zugeschrieben wird, dabei eine Rolle spielt, muss jede/r selbst wissen. Mir persönlich ist allein schon ein Führungsanspruch wie der des Petrusprimats der römisch-katholischen Kirche eher suspekt.

[Titelbild: Pixabay]

Dieser Beitrag wurde mit dem Pareto-Client geschrieben und ist zuerst auf Transition News erschienen.

-

@ d360efec:14907b5f

2025-05-12 04:01:23

@ d360efec:14907b5f

2025-05-12 04:01:23 -

@ 57d1a264:69f1fee1

2025-05-10 05:45:52

@ 57d1a264:69f1fee1

2025-05-10 05:45:52Finale: once the industry-standard of music notation software, now a cautionary tale. In this video, I explore how it slowly lost its crown through decades of missed opportunities - eventually leading to creative collapse due to various bureaucratic intrigues, unforeseen technological changes and some of the jankiest UI/UX you've ever seen.

https://www.youtube.com/watch?v=Yqaon6YHzaU

originally posted at https://stacker.news/items/976219

-

@ 21335073:a244b1ad

2025-05-09 13:56:57

@ 21335073:a244b1ad

2025-05-09 13:56:57Someone asked for my thoughts, so I’ll share them thoughtfully. I’m not here to dictate how to promote Nostr—I’m still learning about it myself. While I’m not new to Nostr, freedom tech is a newer space for me. I’m skilled at advocating for topics I deeply understand, but freedom tech isn’t my expertise, so take my words with a grain of salt. Nothing I say is set in stone.

Those who need Nostr the most are the ones most vulnerable to censorship on other platforms right now. Reaching them requires real-time awareness of global issues and the dynamic relationships between governments and tech providers, which can shift suddenly. Effective Nostr promoters must grasp this and adapt quickly.

The best messengers are people from or closely tied to these at-risk regions—those who truly understand the local political and cultural dynamics. They can connect with those in need when tensions rise. Ideal promoters are rational, trustworthy, passionate about Nostr, but above all, dedicated to amplifying people’s voices when it matters most.

Forget influencers, corporate-backed figures, or traditional online PR—it comes off as inauthentic, corny, desperate and forced. Nostr’s promotion should be grassroots and organic, driven by a few passionate individuals who believe in Nostr and the communities they serve.

The idea that “people won’t join Nostr due to lack of reach” is nonsense. Everyone knows X’s “reach” is mostly with bots. If humans want real conversations, Nostr is the place. X is great for propaganda, but Nostr is for the authentic voices of the people.

Those spreading Nostr must be so passionate they’re willing to onboard others, which is time-consuming but rewarding for the right person. They’ll need to make Nostr and onboarding a core part of who they are. I see no issue with that level of dedication. I’ve been known to get that way myself at times. It’s fun for some folks.

With love, I suggest not adding Bitcoin promotion with Nostr outreach. Zaps already integrate that element naturally. (Still promote within the Bitcoin ecosystem, but this is about reaching vulnerable voices who needed Nostr yesterday.)

To promote Nostr, forget conventional strategies. “Influencers” aren’t the answer. “Influencers” are not the future. A trusted local community member has real influence—reach them. Connect with people seeking Nostr’s benefits but lacking the technical language to express it. This means some in the Nostr community might need to step outside of the Bitcoin bubble, which is uncomfortable but necessary. Thank you in advance to those who are willing to do that.

I don’t know who is paid to promote Nostr, if anyone. This piece isn’t shade. But it’s exhausting to see innocent voices globally silenced on corporate platforms like X while Nostr exists. Last night, I wondered: how many more voices must be censored before the Nostr community gets uncomfortable and thinks creatively to reach the vulnerable?

A warning: the global need for censorship-resistant social media is undeniable. If Nostr doesn’t make itself known, something else will fill that void. Let’s start this conversation.

-

@ 57d1a264:69f1fee1

2025-05-10 05:34:46

@ 57d1a264:69f1fee1

2025-05-10 05:34:46

For generations before generative text, writers have used the em dash to hop between thoughts, emotions, and ideas. Dickens shaped his morality tales with it, Woolf’s stream-of-consciousness flowed through it, Kerouac let it drive his jazz-like prose. Today, Sally Rooney threads it through her quiet truths of the heart.

But this beloved punctuation mark has become a casualty of the algorithmic age. The em dash has been so widely adopted by AI-generated text that even when used by human hands, it begs the question: was this actually written or apathetically prompted?

The battle for the soul of writing is in full swing. And the human fightback starts here. With a new punctuation mark that serves as a symbol of real pondering, genuine daydreaming, and true editorial wordsmithery. Inspired by Descartes’ belief that thinking makes us human, the am dash is a small but powerful testament that the words you’ve painstakingly and poetically pulled together are unequivocally, certifiably, and delightfully your own.

Let's reclain writig from AI—oneam dash at time.

Download the fonts:

— Aereal https://bit.ly/3EO6fo8 — Times New Human https://bit.ly/4jQTcRS

Learn more about the am dash

https://www.theamdash.com

originally posted at https://stacker.news/items/976218

-

@ 57d1a264:69f1fee1

2025-05-10 05:11:27

@ 57d1a264:69f1fee1

2025-05-10 05:11:27Consider the following two charts from A History of Clojure which detail the introduction and retention of new code by release for both Clojure and for Scala.

While this doesn't necessarily translate to library stability, it's reasonable to assume that the attitude of the Clojure maintainers will seep into the community. And that assumption is true.

Consider a typical Javascript program. What is it comprised of? Objects, objects, and more objects. Members of those objects must be either introspected or divined. Worse, it's normal to monkeypatch those objects, so the object members may (or may not) change over time.

Now, consider a typical Clojure program. What is it comprised of? Namespaces. Those namespaces contain functions and data. Functions may be dynamically generated (via macros), but it is extremely rare to "monkeypatch" a namespace. If you want to know what functions are available in a namespace, you can simply read the source file.

Continue reading https://potetm.com/devtalk/stability-by-design.html

originally posted at https://stacker.news/items/976215

-

@ d360efec:14907b5f

2025-05-10 03:57:17

@ d360efec:14907b5f

2025-05-10 03:57:17Disclaimer: * การวิเคราะห์นี้เป็นเพียงแนวทาง ไม่ใช่คำแนะนำในการซื้อขาย * การลงทุนมีความเสี่ยง ผู้ลงทุนควรตัดสินใจด้วยตนเอง

-

@ d41bf82f:ed90d888

2025-05-12 03:56:36

@ d41bf82f:ed90d888

2025-05-12 03:56:36“ฉันยังคงเชื่อและหวังว่า สักวันหนึ่งการเมืองและเศรษฐกิจจะลดบทบาทลงจากความสำคัญที่เคยมีในอดีต วันหนึ่งจะมาถึง วันที่ข้อถกเถียงทั้งหลายที่เรามีอยู่ในปัจจุบันเกี่ยวกับเรื่องเหล่านี้ จะดูเล็กน้อยหรือไร้ความหมาย ไม่ต่างจากการโต้แย้งทางเทววิทยาในยุคกลาง ซึ่งแม้แต่ปัญญาชนที่เฉียบแหลมที่สุดก็ยังทุ่มเทแรงกายแรงใจให้กับมันอย่างไร้ประโยชน์”

— อาร์เธอร์ ซี. คลาร์ก

บทนี้เปรียบเทียบการล่มสลายของโครงสร้างอำนาจทางการเมืองในยุคปัจจุบันกับความเสื่อมถอยของศาสนจักรในยุคกลาง ผู้เขียนตั้งข้อสังเกตว่าการเมืองสมัยใหม่—ในฐานะกิจกรรมที่เน้นการแย่งชิงอำนาจรัฐและให้เหตุผลแก่การใช้อำนาจ—เป็นเพียงสิ่งประดิษฐ์ชั่วคราวที่เกิดขึ้นในช่วงเวลาที่ผลตอบแทนจากการควบคุมรัฐมีสูง โดยเฉพาะในช่วงหลังการปฏิวัติดินปืน ซึ่งเป็นเหตุการณ์สำคัญที่เปลี่ยนตรรกะของการใช้ความรุนแรงอย่างรุนแรง

ก่อนหน้าการปฏิวัติดินปืน อำนาจทางทหารกระจัดกระจายอยู่ในมือของชนชั้นสูงตามระบบศักดินา อัศวินม้าหุ้มเกราะคือศูนย์กลางของกองกำลัง ซึ่งควบคุมได้ยากและมีต้นทุนสูง เมื่อมีดินปืนเข้ามาแทนที่ มันทำให้รัฐสามารถจัดตั้งกองทัพถาวรที่ควบคุมจากส่วนกลางได้อย่างมีประสิทธิภาพ ต้นทุนต่อหน่วยของความรุนแรงลดลง แต่กำลังทำลายล้างกลับเพิ่มขึ้น ทำให้การผูกขาดการใช้กำลังโดยรัฐกลายเป็นสิ่ง “คุ้มทุน” และส่งเสริมให้เกิดรัฐชาติสมัยใหม่ที่มีการเก็บภาษีอย่างเป็นระบบ มีระบบราชการ และกองทัพประจำการ

การเมืองในความหมายใหม่จึงถือกำเนิดขึ้นจากการแย่งชิงทรัพยากรและอำนาจรัฐที่เติบโตจากอิทธิพลของดินปืน ความสำคัญของคำถาม “ใครควบคุมรัฐ?” จึงกลายเป็นแกนกลางของความขัดแย้งทางการเมืองตลอด 500 ปีที่ผ่านมา ในมุมมองของผู้เขียน การเมืองไม่ได้เป็นแก่นแท้ของการดำรงอยู่ของมนุษย์ แต่เป็นผลพลอยได้จากเงื่อนไขทางเทคโนโลยีและภูมิสังคมในช่วงเวลาหนึ่ง ซึ่งกำลังหมดสภาพไปอย่างช้าๆ จากอิทธิพลของการปฏิวัติสารสนเทศ เช่นเดียวกับที่ระบบศักดินาเคยสิ้นสุดลงเมื่อสิ้นยุคกลาง

กระบวนการนี้เริ่มสังเกตได้จากความเบื่อหน่ายและการเสื่อมศรัทธาที่ผู้คนมีต่อการเมืองทั่วโลก ความไม่พอใจต่อการทุจริตของผู้นำ ความล้มเหลวในการบริหาร และความไร้ประสิทธิภาพของรัฐชาติ สะท้อนถึงการหมดอำนาจของโครงสร้างทางการเมืองแบบเดิมในระดับลึก แม้ในปัจจุบันผู้คนยังไม่สามารถจินตนาการถึงชีวิตที่ปราศจากการเมืองได้อย่างสิ้นเชิง แต่กระแสความเสื่อมถอยได้เริ่มขึ้นแล้ว เหมือนกับที่ผู้คนในยุคกลางยังเชื่อในอำนาจของศาสนจักร ทั้งที่ศรัทธาที่แท้จริงได้เสื่อมสลายไปก่อนหน้านั้นนาน

ผู้เขียนเปรียบการล่มสลายของการเมืองสมัยใหม่กับการล่มสลายของพระศาสนจักรในปลายคริสต์ศตวรรษที่ 15 โดยให้เหตุผลว่า ในช่วงนั้นผู้คนเริ่มหมดศรัทธาในนักบวช ทั้งระดับสูงและระดับล่าง มีการกล่าวหาว่าหิวเงิน คาวโลกีย์ และขายบาป ผู้คนยังเชื่อในศรัทธาภายนอก แต่ในความเป็นจริง สถาบันศาสนากลับไร้อำนาจในการควบคุมสังคม ความเปรียบเทียบนี้นำไปสู่ข้อเสนอว่ารัฐชาติกำลังเดินตามเส้นทางเดียวกัน คือหมดอำนาจลงทั้งในทางปฏิบัติและความชอบธรรม ในโลกยุคสารสนเทศ การควบคุมของรัฐมีต้นทุนสูงขึ้น เทคโนโลยีทำให้ผู้คนหลีกเลี่ยงอำนาจรัฐได้มากขึ้น รัฐไม่สามารถผูกขาดการใช้ความรุนแรงหรือการเก็บภาษีได้ง่ายเหมือนเดิม รัฐชาติจึงจะค่อย ๆ ถูกแทนที่ด้วยรูปแบบใหม่ของอธิปไตย เช่น เมืองอิสระหรือสาธารณรัฐพ่อค้า ซึ่งต้องแข่งขันกันเสมือนบริษัทเอกชน คิดค่าบริการตามคุณค่าที่ให้กับพลเมือง ผู้เขียนยังวิจารณ์มายาคติของยุคต่าง ๆ ที่บดบังความเข้าใจความจริงของโครงสร้างอำนาจ เช่น มายาคติเรื่องอัศวินในยุคกลาง หรือมายาคติเรื่องประชาธิปไตยในยุคปัจจุบัน ทั้งสองต่างเป็นภาพลวงที่ผูกปัจเจกบุคคลเข้ากับอำนาจรัฐเพื่อระดมทรัพยากรและแรงงาน ในยุคที่ต้นทุนของการใช้อำนาจเปลี่ยนไป บทบาทของทั้งอัศวินในยุคศักดินา และพลเมืองในยุคประชาธิปไตย ก็จะเสื่อมลงตามไปด้วย

กล่าวโดยสรุป บทนี้เสนอว่าเรากำลังอยู่ในช่วงหัวเลี้ยวหัวต่อของประวัติศาสตร์ เมื่อระบบรัฐชาติและการเมืองในรูปแบบที่เราคุ้นเคยกำลังถึงจุดจบ เทคโนโลยีสารสนเทศจะปลดล็อกพลังของปัจเจกบุคคลให้มีทางเลือกที่หลากหลายกว่าการอยู่ภายใต้รัฐเพียงแบบเดียว และโลกใหม่ที่กำลังจะมาอาจไม่ต้องการ “การเมือง” อย่างที่เราเคยรู้จักอีกต่อไป...

สามารถไปติดตามเนื้อหาแบบ short vdo ที่สรุปประเด็นสำคัญจากแต่ละบท พร้อมกราฟิกและคำอธิบายกระชับ เข้าใจง่าย ได้ที่ TikTok ช่อง https://www.tiktok.com/@moneyment1971

-

@ 502ab02a:a2860397

2025-05-12 03:11:06

@ 502ab02a:a2860397

2025-05-12 03:11:06สัปดาห์ที่ผ่านมา เราพักผ่อนย้อนไปเพื่อทำความเข้าใจต้นเหตุของซีรีส์นี้กันแล้วนะครับ ทีนี้เราจะมาสนทนากันต่อจากที่ค้างคาไว้กันครับ

ย้อนกลับไปเมื่อราวทศวรรษ 1970-1980 เป็นยุคที่โลกยังเชื่อว่า “ไขมัน” คือผู้ร้ายตัวจริงในวงการสุขภาพ ปิรามิดอาหารจาก USDA จึงถือกำเนิดขึ้น โดยมีฐานล่างกว้างใหญ่เต็มไปด้วยข้าว แป้ง ซีเรียล พาสต้า และขนมปัง เรียกรวมว่า “กลุ่มคาร์โบไฮเดรต” และถูกวางให้เป็นเสาหลักของอาหารประจำวัน ภายใต้แนวคิดว่าให้พลังงานสูง ไขมันต่ำ ดีต่อหัวใจ และเหมาะกับการเลี้ยงประชากรโลกที่เพิ่มขึ้นอย่างรวดเร็ว

แต่ความจริงที่เปิดเผยภายหลังคือ ปิรามิดอาหารนี้มิได้เกิดจากวิทยาศาสตร์บริสุทธิ์ หากแต่เกิดจากกระบวนการ “เปิดประมูลนโยบาย” โดยกลุ่มอุตสาหกรรมเกษตรรายใหญ่ ซึ่งต้องการระบายผลผลิตคาร์โบไฮเดรตจำนวนมหาศาลจากข้าวโพด ข้าวสาลี และถั่วเหลืองที่รัฐบาลอเมริกันอุดหนุนให้เพาะปลูกเกินความจำเป็น (ดูรายงาน PBS: The Food Pyramid) หน้าที่จัดสรรนี้จึงอยู่ภายใต้ USDA หรือ กระทรวงเกษตรสหรัฐอเมริกา

ขณะที่ผู้คนถูกสอนให้หลีกเลี่ยงไขมัน โปรตีนสัตว์ และหันมากินซีเรียลเป็นอาหารเช้า ผลิตภัณฑ์ไขมันต่ำแทบทุกชนิดกลับต้องเติมน้ำตาลและแป้งเพื่อให้มีรสชาติ นำไปสู่การระบาดของโรคอ้วน เบาหวาน ความดัน และ NCD ทั่วโลก ที่เราเพิ่งจะเข้าใจกันวันนี้ว่ามีรากมาจาก “ปิรามิดคาร์บ” นั่นเอง

คำถามคือ ทำไมการกำหนดอาหารของอเมริกา (ซึ่งแน่นอนว่าแพร่กระจายไปทั่วโลกภายใต้ข้อกำหนดเดียวกัน) จึงเกิดขึ้นจาก "กระทรวงเกษตรสหรัฐอเมริกา" ไม่ใช่ หน่วยงานทางวิทยาศาสตร์ หรือ การแพทย์

หรือเพราะ “อาหาร” ในอเมริกา ไม่ได้เริ่มจากคำว่า “สุขภาพ” แต่เริ่มจาก “เศรษฐกิจ”

ย้อนกลับไปช่วงต้นศตวรรษที่ 20 โดยเฉพาะหลังสงครามโลกครั้งที่สอง สหรัฐฯ ต้องการฟื้นฟูเศรษฐกิจและผลักดันภาคการเกษตรให้โตอย่างรวดเร็ว โดยเฉพาะสินค้าพืชเชิงอุตสาหกรรม เช่น ข้าวโพด ข้าวสาลี ถั่วเหลือง นม และเนื้อจากฟาร์มอุตสาหกรรม และปากท้องของเกษตรกรคือฐานเสียงสำคัญในทุกๆรัฐบาล ดังนั้น USDA ซึ่งเป็นหน่วยงานที่ตั้งขึ้นเพื่อดูแลเกษตรกร จึงรับบทผู้ออก “แนวทางโภชนาการ” โดยเน้นว่า

อาหารอะไรที่ เกษตรกรผลิตได้เยอะ ก็เอามาดันให้ประชาชนกินเยอะ อาหารอะไรที่ ราคาถูก ผลิตได้เร็ว ก็นำมาใส่ไว้ฐานล่างของพีระมิด ให้ประชาชนกินเยอะ อาหารอะไรที่ มีอุตสาหกรรมอยู่เบื้องหลัง ก็เปิดประมูลให้มีบทบาทมากในการล็อบบี้นโยบาย ให้ประชาชนกินเยอะ

พูดง่ายๆ ก็คือ นโยบายอาหารอเมริกา ไม่ได้ออกโดยนักวิทยาศาสตร์หรือนักโภชนาการที่ไม่มีผลประโยชน์ทับซ้อน แต่มาจาก “ข้าราชการสายเกษตร+กลุ่มทุน” ที่ต้องการให้ภาคการเกษตรมีกำไรอย่างต่อเนื่อง และอย่าลืมว่า อเมริกา = โลก

แล้วหน่วยงานด้านวิทยาศาสตร์หรือแพทย์ เช่น NIH (National Institutes of Health) หรือ CDC (Centers for Disease Control and Prevention) หล่ะ แน่นอนครับว่ามีข้อมูลอยุ่ว่าก็มีสิทธิ์เสนอแนะอยู่บ้างแต่ทั้งหมดนี้ ไม่มีอำนาจออกนโยบายหลักที่ใช้จริงกับประชาชน ส่วนใหญ่แค่ให้ข้อมูลวิชาการ ซึ่งมักจะถูกลดทอนหรือละเลยเมื่อนโยบายจริงถูกเขียนขึ้นโดย USDA ในที่สุด

เมื่อเสียงของการตั้งคำถามเริ่มดังกว่าเสียงโฆษณา ขบวนการ “Low Carb” ก็เริ่มตั้งหลักและขยายวงกว้างอย่างเงียบๆ งานวิจัยใหม่ๆ เริ่มบ่งชี้ว่า “น้ำตาลและแป้ง” โดยเฉพาะแป้งแปรรูป คือภัยเงียบที่ส่งผลต่อการอักเสบเรื้อรัง ภาวะดื้ออินซูลิน และเมตาบอลิกซินโดรม จนกระทั่งช่วงต้นทศวรรษ 2010 เป็นต้นมา อาหารแนว “ลดคาร์บ เพิ่มไขมันดี เพิ่มโปรตีน” ก็กลายเป็นกระแสหลักขึ้นมา

ตอนนั้นหลายคนคิดว่า “พวกเราชนะแล้ว” โลกกลับมาฟังเสียงสุขภาพที่แท้จริง โปรตีนกลายเป็นคำตอบใหม่แห่งยุค

แต่มึงเอ๊ยยยยยย... เกมอาจไม่ได้จบตรงนั้น

เพราะในวันที่ประชาชนเริ่มหลีกหนีคาร์บ กลุ่มทุนอาหารข้ามชาติที่เคยวางรากอยู่ในอุตสาหกรรมแป้ง ได้ค่อยๆ แปรทิศ ย้ายการลงทุนไปสู่ “โปรตีนทางเลือก” รอไว้นานแล้วโดยที่เราไม่รู้ตัว ทั้งอาหารพืชแปรรูปอย่าง texture ถั่วเหลือง (TVP), โปรตีนจุลินทรีย์, เนื้อปลูกจากห้องแลบ ไปจนถึง “ไข่” และ “นม” ที่ไม่ได้มาจากสัตว์ โปรตีนสังเคราะห์ที่ผลิตโดยระบบชีวภาพวิศวกรรม (synthetic biology) ซึ่งได้รับเงินทุนจากบริษัทยักษ์ใหญ่อย่างต่อเนื่องตลอดสิบปีที่ผ่านมา

พอถึงวันโปรตีนกลายเป็นเทรนด์ เขาก็เข้ามาเป็นเจ้าของเทรนด์เป็นที่เรียบร้อยแล้ว พร้อมทุกอย่างแล้ว คำถามคือ ใครกันแน่ที่เป็น Trend Setter

โปรตีนจึงไม่ใช่เพียง “สารอาหาร” อีกต่อไป แต่มันคือ “สินค้าอนาคต” ที่สามารถควบคุมแหล่งผลิต แหล่งพันธุ์ เทคโนโลยีการแปรรูป และการกระจายผ่านแพลตฟอร์มค้าปลีกทั่วโลก และถ้าคุณสังเกต จะเห็นว่าไม่มีใครพูดถึง “คาร์บทางเลือก” หรือ "คาร์บเข้มข้น" หรือ "คาร์บที่ไม่ต้องใช้พืช" แม้แต่นิด ทั้งที่ในทางหลักการก็สามารถคิดค้นได้ไม่ต่างกัน แปลว่า พวกเขาไม่ได้แค่อยาก “เลิกขายคาร์บ” แต่กำลัง “เปลี่ยนสินค้าหลักใหม่” ให้ไปอยู่ในกลุ่มที่พวกเขาควบคุมได้ทั้งหมด แค่เอาคำว่า "โปรตีน" ขึ้นมาเป็นฉากหน้าไว้ก่อน

เริ่มเห็นภาพไหมครับ จากคาร์บที่เคยถูกบิดเบือน กลายมาเป็นโปรตีนที่ถูกเสนอให้เรายินดีรับอย่างไม่ตั้งคำถาม

“โปรตีนอนาคต” ดูเหมือนจะเป็นทางเลือก แต่จริงๆ แล้วอาจเป็นกับดักหรือเปล่า

วันนี้ที่หลายคนเฝ้ามองชัยชนะของผู้คนในการล้ม “ปิรามิดคาร์บ” แต่ไม่ทันเห็นว่ากำลังถูกลากเข้าสู่ “หอคอยโปรตีนจำลอง” ที่พวกเขาสร้างขึ้นใหม่ ด้วยบรรจุภัณฑ์สวยหรู คำว่า "รักษ์โลก" "ปลอดภัย" และ "ยั่งยืน" แต่แท้จริงคือห่วงโซ่ที่มัดให้เราเป็นเพียง “ผู้บริโภค” ที่ไม่มีทางรู้ว่าอาหารของเรามาจากธรรมชาติหรือห้องแลบอีกต่อไป เรากลายเป็นหนูที่ย้ายจากกล่องวงกตหนึ่ง มายังอีกกล่องวงกตหนึ่งหรือเปล่า เป็นคำถามที่ยังต้องตอบต่อไป

เฮียไม่ได้มาเพื่อหวาดระแวงนะครับ เพราะในเกมอำนาจอาหาร ไม่มีใครยอมเสียพื้นที่ พวกเขาแค่เปลี่ยนกลยุทธ์ เพื่อครองความเชื่อมั่นใหม่ ในชื่อ “โปรตีน” #pirateketo #กูต้องรู้มั๊ย #ม้วนหางสิลูก #siamstr

-

@ d360efec:14907b5f

2025-05-12 01:34:24

@ d360efec:14907b5f

2025-05-12 01:34:24สวัสดีค่ะเพื่อนๆ นักเทรดที่น่ารักทุกคน! 💕 Lina Engword กลับมาพร้อมกับการวิเคราะห์ BTCUSDT.P แบบเจาะลึกเพื่อเตรียมพร้อมสำหรับเทรดวันนี้ค่ะ! 🚀

วันนี้ 12 พฤษภาคม 2568 เวลา 08.15น. ราคา BTCUSDT.P อยู่ที่ 104,642.8 USDT ค่ะ โดยมี Previous Weekly High (PWH) อยู่ที่ 104,967.8 Previous Weekly Low (PWL) ที่ 93,338 ค่ะ

✨ ภาพรวมตลาดวันนี้ ✨

จากการวิเคราะห์ด้วยเครื่องมือคู่ใจของเรา ทั้ง SMC/ICT (Demand/Supply Zone, Order Block, Liquidity), EMA 50/200, Trend Strength, Money Flow, Chart/Price Pattern, Premium/Discount Zone, Trend line, Fibonacci, Elliott Wave และ Dow Theory ใน Timeframe ตั้งแต่ 15m ไปจนถึง Week! 📊 เราพบว่าภาพใหญ่ของ BTCUSDT.P ยังคงอยู่ในแนวโน้มขาขึ้นที่แข็งแกร่งมากๆ ค่ะ 👍 โดยเฉพาะใน Timeframe Day และ Week ที่สัญญาณทุกอย่างสนับสนุนทิศทางขาขึ้นอย่างชัดเจน Money Flow ยังไหลเข้าอย่างต่อเนื่อง และเราเห็นโครงสร้างตลาดแบบ Dow Theory ที่ยก High ยก Low ขึ้นไปเรื่อยๆ ค่ะ

อย่างไรก็ตาม... ใน Timeframe สั้นๆ อย่าง 15m และ 1H เริ่มเห็นสัญญาณของการชะลอตัวและการพักฐานบ้างแล้วค่ะ 📉 อาจมีการสร้าง Buyside และ Sellside Liquidity รอให้ราคาไปกวาดก่อนที่จะเลือกทางใดทางหนึ่ง ซึ่งเป็นเรื่องปกติของการเดินทางของ Smart Money ค่ะ

⚡ เปรียบเทียบแนวโน้มแต่ละ Timeframe ⚡

🪙 แนวโน้มตรงกัน Timeframe 4H, Day, Week ส่วนใหญ่ชี้ไปทาง "ขาขึ้น" ค่ะ ทุกเครื่องมือสนับสนุนแนวโน้มนี้อย่างแข็งแกร่ง 💪 เป้าหมายต่อไปคือการไปทดสอบ PWH และ High เดิม เพื่อสร้าง All-Time High ใหม่ค่ะ! 🪙 แนวโน้มต่างกัน Timeframe 15m, 1H ยังค่อนข้าง "Sideways" หรือ "Sideways Down เล็กน้อย" ค่ะ มีการบีบตัวของราคาและอาจมีการพักฐานสั้นๆ ซึ่งเป็นโอกาสในการหาจังหวะเข้า Long ที่ราคาดีขึ้นค่ะ

💡 วิธีคิดแบบ Market Slayer 💡

เมื่อแนวโน้มใหญ่เป็นขาขึ้นที่แข็งแกร่ง เราจะเน้นหาจังหวะเข้า Long เป็นหลักค่ะ การย่อตัวลงมาในระยะสั้นคือโอกาสของเราในการเก็บของ! 🛍️ เราจะใช้หลักการ SMC/ICT หาโซน Demand หรือ Order Block ที่ Smart Money อาจจะเข้ามาดันราคาขึ้น และรอสัญญาณ Price Action ยืนยันการกลับตัวค่ะ

สรุปแนวโน้มวันนี้:

🪙 ระยะสั้น: Sideways to Sideways Down (โอกาส 55%) ↔️↘️ 🪙 ระยะกลาง: ขาขึ้น (โอกาส 70%) ↗️ 🪙 ระยะยาว: ขาขึ้น (โอกาส 85%) 🚀 🪙 วันนี้: มีโอกาสย่อตัวเล็กน้อยก่อนจะมีแรงซื้อกลับเข้ามาเพื่อไปทดสอบ PWH (โอกาส Sideways Down เล็กน้อย สลับกับ Sideways Up: 60%) 🎢

🗓️ Daily Trade Setup ประจำวันนี้ 🗓️

นี่คือตัวอย่าง Setup ที่ Lina เตรียมไว้ให้พิจารณาค่ะ (เน้นย้ำว่าเป็นเพียงแนวทาง ไม่ใช่คำแนะนำลงทุนนะคะ)

1️⃣ ตัวอย่างที่ 1: รอรับที่โซน Demand (ปลอดภัย, รอยืนยัน)

🪙 Enter: รอราคาย่อตัวลงมาในโซน Demand Zone หรือ Bullish Order Block ที่น่าสนใจใน TF 1H/4H (ดูจากกราฟประกอบนะคะ) และเกิดสัญญาณ Bullish Price Action ที่ชัดเจน เช่น แท่งเทียนกลืนกิน (Engulfing) หรือ Hammer 🪙 TP: บริเวณ PWH 104,967.8 หรือ Buyside Liquidity ถัดไป 🎯 🪙 SL: ใต้ Low ที่เกิดก่อนสัญญาณกลับตัวเล็กน้อย หรือใต้ Demand Zone ที่เข้า 🛡️ 🪙 RRR: ประมาณ 1:2.5 ขึ้นไป ✨ 🪙 อธิบาย: Setup นี้เราจะใจเย็นๆ รอให้ราคาลงมาในโซนที่มีโอกาสเจอแรงซื้อเยอะๆ ตามหลัก SMC/ICT แล้วค่อยเข้า เพื่อให้ได้ราคาที่ดีและความเสี่ยงต่ำค่ะ ต้องรอสัญญาณ Price Action ยืนยันก่อนนะคะ ✍️

2️⃣ ตัวอย่างที่ 2: Follow Breakout (สายบู๊, รับความเสี่ยงได้)

🪙 Enter: เข้า Long ทันทีเมื่อราคาสามารถ Breakout เหนือ High ล่าสุดใน TF 15m หรือ 1H พร้อม Volume ที่เพิ่มขึ้นอย่างมีนัยสำคัญ 🔥 🪙 TP: บริเวณ PWH 104,967.8 หรือ Buyside Liquidity ถัดไป 🚀 🪙 SL: ใต้ High ก่อนหน้าที่ถูก Breakout เล็กน้อย 🚧 🪙 RRR: ประมาณ 1:3 ขึ้นไป ✨ 🪙 อธิบาย: Setup นี้เหมาะกับคนที่อยากเข้าไวเมื่อเห็นโมเมนตัมแรงๆ ค่ะ เราจะเข้าเมื่อราคา Breakout แนวต้านระยะสั้นพร้อม Volume เป็นสัญญาณว่าแรงซื้อกำลังมาค่ะ เข้าได้เลยด้วยการตั้ง Limit Order หรือ Market Order เมื่อเห็นการ Breakout ที่ชัดเจนค่ะ 💨

3️⃣ ตัวอย่างที่ 3: พิจารณา Short สั้นๆ ในโซน Premium (สวนเทรนด์หลัก, ความเสี่ยงสูง)

🪙 Enter: หากราคาขึ้นไปในโซน Premium ใน TF 15m หรือ 1H และเกิดสัญญาณ Bearish Price Action ที่ชัดเจน เช่น แท่งเทียน Shooting Star หรือ Bearish Engulfing บริเวณ Supply Zone หรือ Bearish Order Block 🐻 🪙 TP: พิจารณาแนวรับถัดไป หรือ Sellside Liquidity ใน TF เดียวกัน 🎯 🪙 SL: เหนือ High ของสัญญาณ Bearish Price Action เล็กน้อย 💀 🪙 RRR: ประมาณ 1:1.5 ขึ้นไป (เน้นย้ำว่าเป็นการเทรดสวนเทรนด์หลัก ควรใช้ RRR ต่ำและบริหารขนาด Lot อย่างเข้มงวด!) 🪙 อธิบาย: Setup นี้สำหรับคนที่เห็นโอกาสในการทำกำไรจากการย่อตัวระยะสั้นค่ะ เราจะเข้า Short เมื่อเห็นสัญญาณว่าราคาอาจจะมีการพักฐานในโซนที่ถือว่า "แพง" ในกรอบสั้นๆ ค่ะ ต้องตั้ง Stop Loss ใกล้มากๆ และจับตาดูใกล้ชิดนะคะ 🚨

⚠️ Disclaimer: การวิเคราะห์นี้เป็นเพียงความคิดเห็นส่วนตัวของ Lina เท่านั้น ไม่ถือเป็นคำแนะนำในการลงทุนนะคะ การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลเพิ่มเติมและตัดสินใจด้วยความรอบคอบค่ะ 🙏

ขอให้ทุกท่านโชคดีกับการเทรดในวันนี้ค่ะ! มีคำถามอะไรเพิ่มเติม ถามมาได้เลยนะคะ ยินดีเสมอค่ะ! 😊

Bitcoin #BTCUSDT #Crypto #Trading #TechnicalAnalysis #SMC #ICT #MarketSlayer #TradeSetup #คริปโต #เทรดคริปโต #วิเคราะห์กราฟ #LinaEngword 😉

-

@ 3d073b19:4ae60f39

2025-05-12 00:09:07

@ 3d073b19:4ae60f39

2025-05-12 00:09:07This is an English openletter

-

@ e39333da:7c66e53a

2025-05-12 00:03:18

@ e39333da:7c66e53a

2025-05-12 00:03:18::youtube{#VQRLujxTm3c}

Rockstar released the second trailer for Grand Theft Auto VI, where they mention that it showcases both cinematic and gameplay scenes equally, though of course it doesn't show any direct gameplay.

This trailer also announces the release date for the game. The game will come out on the 26th of May, 2026, for the PS5 and the Xbox One.

-

@ 3d073b19:4ae60f39

2025-05-11 23:59:56

@ 3d073b19:4ae60f39

2025-05-11 23:59:56Heading 1

Heading 2

Heading 3

Heading 4

Heading 5

Heading 6

Lists

Unordered List

- Item 1

- Item 2

- Subitem 2.1

- Subitem 2.2

Ordered List

- First item

- Second item

- Third item

Links

OpenAI - A link to OpenAI's website. Markdown Guide - A comprehensive guide to Markdown syntax.

Images

- An example image with a title.

- An example image with a title.Blockquotes

This is a blockquote. It can span multiple lines. It is often used to highlight important information or quotes.

Code

Inline Code

Here is some

inline codethat demonstrates how to format code within a sentence.Code Block

```python

This is a Python code block

def hello_world(): print("Hello, world!") ```

Emphasis

Bold

This text is bold. This text is also bold.

Italic

This text is italic. This text is also italic.

Strikethrough

~~This text is strikethrough.~~

-

@ 3d073b19:4ae60f39

2025-05-11 23:52:28

@ 3d073b19:4ae60f39

2025-05-11 23:52:28Headings

Heading 1

Heading 2

Heading 3

Heading 4

Heading 5

Heading 6

Lists

Unordered List

- Item 1

- Item 2

- Subitem 2.1

- Subitem 2.2

Ordered List

- First item

- Second item

- Third item

Mixed List

-

Item 1

-

Item 2

-

Item 3

Links

OpenAI - A link to OpenAI's website. Markdown Guide - A comprehensive guide to Markdown syntax.

Images

- An example image with a title.

- An example image with a title.Blockquotes

This is a blockquote. It can span multiple lines. It is often used to highlight important information or quotes.

Code

Inline Code

Here is some

inline codethat demonstrates how to format code within a sentence.Code Block

```python

This is a Python code block

def hello_world(): print("Hello, world!") ```

Emphasis

Bold

This text is bold. This text is also bold.

Italic

This text is italic. This text is also italic.

Strikethrough

~~This text is strikethrough.~~

-

@ 3c389c8f:7a2eff7f

2025-05-11 22:53:30

@ 3c389c8f:7a2eff7f

2025-05-11 22:53:30As I'm sitting here trying to hone in on what might be important to write about in this moment, my mind keeps swirling around through all the things that have me sitting here to begin with. Nostr found me in a time when my life needed a change. The discovery of something that provided the light of hope to an otherwise dark, dystopian future was more powerful than I could have ever predicted. Timing is everything, they say. I believe that to be half true, as timing alone means nothing if the will is non-existent. The intersection of opportunity and preparedness, and all that. I know how I found my way here, but I do not fully understand the things that have drawn my curiosity and kept my attention so strongly. My will ached for change, simplicity, and meaning. I found it, in what seem to me, simultaneously the most likely and the most unlikely of places. There's a magic to that, and its probably better to leave some questions unanswered, lest they lose their mystic power.

My experiences are my own but theme of them resonates through most of the people with whom I interact. It's been very clear that I wasn't alone in these feelings. A movement of highly inspired, hopeful people have continued to support this digital freedom movement since my arrival, in varying ways. Some people have highly technical skills ranging from network systems to design to cybersecurity. Others, like myself, have little to offer in the realms of functionality and we do what we can to breathe life into the systems built to provide digital freedom of speech for all. It's a humbling experience. We are reminded. sometimes directly and sometimes indirectly, that none of Nostr would matter if there were no one using it. We know this to be true, but it is no less humbling to be surrounded by constant innovation and a thriving desire to bring this experience to the entire world.

Now here I sit, tapping out these words, in the midst of another massive life change, stressful but chosen. I could sign off, go read a book in the garden, and go about my world as I would have in my pre-Nostr times. I don't want to do that, though. Hope is here. If there is a place to dwell, in hope is where I will always choose.

I find it important to acknowledge, though, that Nostr and the people using it are in a constant state of flux, too. This isn't my rock nor harbor nor shelter. It's the chaotic good, reminding me both to keep an appreciation for how far this ecosystem has come in such a short amount of time and a realistic set of expectations for where this all can go. The same applies for how well things work at any given moment...And equally so in missing my some of my early Nostr friends that have come and gone, while remaining open to the possibility of meeting new ones... Experiences had and experiences yet to come. I don't know if I have ever been so coaxed outside of my mind by a group of strangers on the internet. But here I am, looking back and looking forward, surrounded by awe in all directions, sharing thoughts that would otherwise be scribbled in pen to be burned in a random evening fire. I've long felt that the core of social media should be just this. Spaces for people to connect, above all else, in the ways that create meaning in our lives. I suppose in some ways that did exist before, but it was twisted, and obscured, and slowly pulled away.

Now its here and super-charged by possibility. What this looks like for any individual will not be the same as my own view. That's part of what makes this so beautiful to me. We need to be able to speak freely. Just as importantly we need to be able to surround ourselves with the things and people that makes us want to do more, that make us want to feel humbled. Or not, if we so choose... but I choose hope.

-

@ bf47c19e:c3d2573b

2025-05-11 22:33:46

@ bf47c19e:c3d2573b

2025-05-11 22:33:46Originalni tekst na dvadesetjedan.com

Autor: Vijay Boyapati / Prevod na hrvatski: Matija

Sa zadnjim cijenama koje je bitcoin dosegao 2017., optimističan scenarij za ulagače se možda čini toliko očitim da ga nije potrebno niti spominjati. Alternativno, možda se nekome čini glupo ulagati u digitalnu vrijednost koja ne počiva na nijednom fizičkom dobru ili vladi i čiji porast cijene su neki usporedili sa manijom tulipana ili dot-com balonom. Nijedno nije točno; optimističan scenarij za Bitcoin je uvjerljiv, ali ne i očit. Postoje značajni rizici kod ulaganja u Bitcoin, no, kao što planiram pokazati, postoji i ogromna prilika.

Geneza

Nikad u povijesti svijeta nije bilo moguće napraviti transfer vrijednosti među fizički udaljenim ljudima bez posrednika, poput banke ili vlade. 2008. godine, anonimni Satoshi Nakamoto je objavio 8 stranica rješenja na dugo nerješivi računalski problem poznat kao “Problem Bizantskog Generala.” Njegovo rješenje i sustav koji je izgradio - Bitcoin - dozvolio je, prvi put ikad, da se vrijednost prenosi brzo i daleko, bez ikakvih posrednika ili povjerenja. Implikacije kreacije Bitcoina su toliko duboke, ekonomski i računalski, da bi Nakamoto trebao biti prva osoba nominirana za Nobelovu nagradu za ekonomiju i Turingovu nagradu.

Za ulagače, važna činjenica izuma Bitcoina (mreže i protokola) je stvaranje novog oskudnog digitalnog dobra - bitcoina (monetarne jedinice). Bitcoini su prenosivi digitalni “novčići” (tokeni), proizvedeni na Bitcoin mreži kroz proces nazvan “rudarenje” (mining). Rudarenje Bitcoina je ugrubo usporedivo sa rudarenjem zlata, uz bitnu razliku da proizvodnja bitcoina prati unaprijed osmišljeni i predvidivi raspored. Samo 21 milijun bitcoina će ikad postojati, i većina (2017., kada je ovaj tekst napisan) su već izrudareni. Svake četiri godine, količina rudarenih bitcoina se prepolovi. Produkcija novih bitcoina će potpuno prestati 2140. godine.

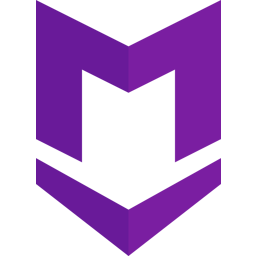

Stopa inflacije —— Monetarna baza

Stopa inflacije —— Monetarna bazaBitcoine ne podržava nikakva roba ili dobra, niti ih garantira ikakva vlada ili firma, što postavlja očito pitanje za svakog novog bitcoin ulagača: zašto imaju uopće ikakvu vrijednost? Za razliku od dionica, obveznica, nekretnina ili robe poput nafte i žita, bitcoine nije moguće vrednovati koristeći standardne ekonomske analize ili korisnost u proizvodnji drugih dobara. Bitcoini pripadaju sasvim drugoj kategoriji dobara - monetarnih dobara, čija se vrijednost definira kroz tzv. teoriju igara; svaki sudionik na tržištu vrednuje neko dobro, onoliko koliko procjenjuje da će ga drugi sudionici vrednovati. Kako bismo bolje razumjeli ovo svojstvo monetarnih dobara, trebamo istražiti podrijetlo novca.

Podrijetlo novca

U prvim ljudskim društvima, trgovina među grupama se vršila kroz robnu razmjenu. Velika neefikasnost prisutna u robnoj razmjeni je drastično ograničavala količinu i geografski prostor na kojem je bila moguća. Jedan od najvećih problema sa robnom razmjenom je problem dvostruke podudarnosti potražnje. Uzgajivač jabuka možda želi trgovati sa ribarom, ali ako ribar ne želi jabuke u istom trenutku, razmjena se neće dogoditi. Kroz vrijeme, ljudi su razvili želju za čuvanjem određenih predmeta zbog njihove rijetkosti i simbolične vrijednosti (npr. školjke, životinjski zube, kremen). Zaista, kako i Nick Szabo govori u svojem izvrsnom eseju o podrijetlu novca, ljudska želja za sakupljanjem predmeta pružila je izraženu evolucijsku prednost ranom čovjeku nad njegovim najbližim biološkim rivalom, neandertalcem - Homo neanderthalensis.

"Primarna i najbitnija evolucijska funkcija sakupljanja bila je osigurati medij za čuvanje i prenošenje vrijednosti".

Predmeti koje su ljudi sakupljali služili su kao svojevrsni “proto-novac,” tako što su omogućavale trgovinu među antagonističkim plemenima i dozvoljavale bogatsvu da se prenosi na sljedeću generaciju. Trgovina i transfer takvih predmeta bile su rijetke u paleolitskim društvima, te su oni služili više kao “spremište vrijednosti” (store of value) nego kao “medij razmjene” (medium of exchange), što je uloga koju danas igra moderni novac. Szabo objašnjava:

"U usporedbi sa modernim novcem, primitivan novac je imao jako malo “brzinu” - mogao je promijeniti ruke samo nekoliko puta u životu prosječnog čovjeka. Svejedno, trajni i čvrsti sakupljački predmet, što bismo danas nazvali “nasljeđe,” mogao je opstati mnogo generacija, dodajući znatnu vrijednost pri svakom transferu - i zapravo omogućiti transfer uopće".

Rani čovjek suočio se sa bitnom dilemom u teoriji igara, kada je odlučivao koje predmete sakupljati: koje od njih će drugi ljudi željeti? Onaj koji bi to točno predvidio imao bi ogromnu prednost u mogućnosti trgovine i akvizicije bogatsva. Neka američka indijanska plemena, npr. Naraganseti, specijalizirala su se u proizvodnji sakupljačkih dobara koja nisu imala drugu svrhu osim trgovine. Valja spomenuti da što je ranije predviđanje da će neko dobro imati takvu vrijednost, veća je prednost koju će imati onaj koji je posjeduje, zato što ju je moguće nabaviti jeftinije, prije nego postane vrlo tražena roba i njezona vrijednost naraste zajedno sa populacijom. Nadalje, nabava nekog dobra u nadi da će u budućnosti biti korišteno kao spremište vrijednosti, ubrzava upravo tu primjenu. Ova cirkularnost je zapravo povratna veza (feedback loop) koja potiče društva da se rapidno slože oko jednog spremišta vrijednosti. U terminima teorije igara, ovo je znano kao “Nashov ekvilibrij.” Postizanje Nashovog ekvilibrija za neko spremište vrijednosti je veliko postignuće za društvo, pošto ono znatno olakšava trgovinu i podjelu rada, i time omogućava napredak civilizacije.

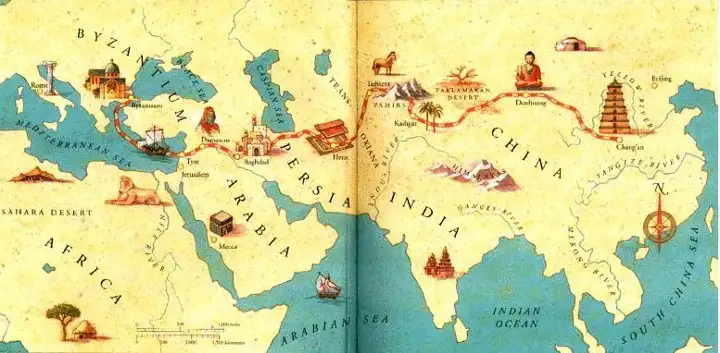

Tisućljećima, kako su ljudska društva rasla i otvarala trgovinske puteve, različite aplikacije spremišta vrijednosti u individualnim društvima počele su se natjecati međusobno. Trgovci su imali izbor: čuvati svoju zaradu u spremištu vrijednosti vlastite kulture, ili one kulture sa kojom su trgovali, ili mješavini oboje. Benefit štednje u stranom spremištu vrijednosti bila je uvećana sposobnost trgovanja u povezanom stranom društvu. Trgovci koji su štedili u stranom spremištu vrijednosti su također imali dobrih razloga da potiču svoje društvo da ga prihvati, jer bi tako uvećali vrijednost vlastite ušteđevine. Prednosti “uvezene” tehnologije spremanja vrijednosti bile su prisutne ne samo za trgovce, nego i za sama društva. Kada bi se dvije grupe konvergirale u jedinstvenom spremištu vrijednosti, to bi značajno smanjilo cijenu troškova trgovine jednog s drugim, i samim time povećanje bogatstva kroz trgovinu. I zaista, 19. stoljeće bilo je prvi put da je najveći dio svijeta prihvatio jedinstveno spremište vrijednosti - zlato - i u tom periodu vidio najveću eksploziju trgovine u povijesti svijeta. O ovom mirnom periodu, pisao je John Maynard Keynes:

"Kakva nevjerojatna epizoda u ekonomskom napretku čovjeka… za svakog čovjeka iole iznadprosječnog, iz srednje ili više klase, život je nudio obilje, ugodu i mogućnosti, po niskoj cijeni i bez puno problema, više nego monarsima iz prethodnih perioda. Stanovnik Londona mogao je, ispijajući jutarnji čaj iz kreveta, telefonski naručiti razne proizvode iz cijele Zemlje, u količinama koje je želio, i sa dobrim razlogom očekivati njihovu dostavu na svoj kućni prag."

Svojstva dobrog spremišta vrijednosti

Kada se spremišta vrijednosti natječu jedno s drugim, specifična svojstva rade razliku koja daje jednom prednost nad drugim. Premda su mnoga dobra u prošlosti korištena kao spremišta vrijednosti ili kao “proto-novac,” određena svojstva su se pokazala kao posebno važna, i omogućila dobrima sa njima da pobijede. Idealno spremište vrijednosti biti će:

- Trajno: dobro ne smije biti kvarljivo ili lako uništeno. Tako naprimjer, žito nije idealno spremište vrijednosti.

- Prenosivo: dobro mora biti lako transportirati i čuvati, što omogućuje osiguranje protiv gubitka ili krađe i dopušta trgovinu na velike udaljenosti. Tako, krava je lošije spremište vrijednosti od zlatne narukvice.

- Zamjenjivo: jedna jedinica dobra treba biti zamjenjiva sa drugom. Bez zamjenjivosti, problem podudarnosti želja ostaje nerješiv. Time, zlato je bolje od dijamanata, jer su oni nepravilni u obliku i kvaliteti.

- Provjerljivo: dobro mora biti lako i brzo identificirano i testirano za autentičnost. Laka provjera povećava povjerenje u trgovini i vjerojatnost da će razmjena biti dovršena.

- Djeljivo: dobro mora biti lako djeljivo na manje dijelove. Premda je ovo svojstvo bilo manje važno u ranim društvima gdje je trgovina bila rijetka, postalo je važnije sa procvatom trgovine. Količine koje su se mijenjale postale su manje i preciznije.

- Oskudno: Monetarno dobro mora imati “cijenu nemoguću za lažirati,” kao što je rekao Nick Szabo. Drugim riječima, dobro ne smije biti obilno ili lako dostupno kroz proizvodnju. Oskudnost je možda i najvažnije svojstvo spremišta vrijednosti, pošto se izravno vezuje na ljudsku želju da sakupljamo ono što je rijetko. Ona je izvor vrijednosti u spremištu vrijednosti.

- Duge povijesti: što je dulje neko dobro vrijedno za društvo, veća je vjerojatnost da će biti prihvaćeno kao spremište vrijednosti. Dugo postojeće spremište vrijednosti biti će jako teško uklonjeno od strane došljaka, osim u slučaju sile (ratno osvajanje) ili ako je nova tehnologija znatno bolja u ostalim svojstvima.

- Otporno na cenzuru: novije svojstvo, sve više važno u modernom digitalnom svijetu sa sveprisutnim nadzorom, je otpornost na cenzuru. Drugim riječima, koliko je teško da vanjski agent, kao korporacija ili država, spriječi vlasnika dobra da ga čuva i koristi. Dobra koja su otporna na cenzuru su idealna za ljude koji žive u režimima koji prisilno nadziru kapital ili čine neke oblike mirne trgovine protuzakonitima.

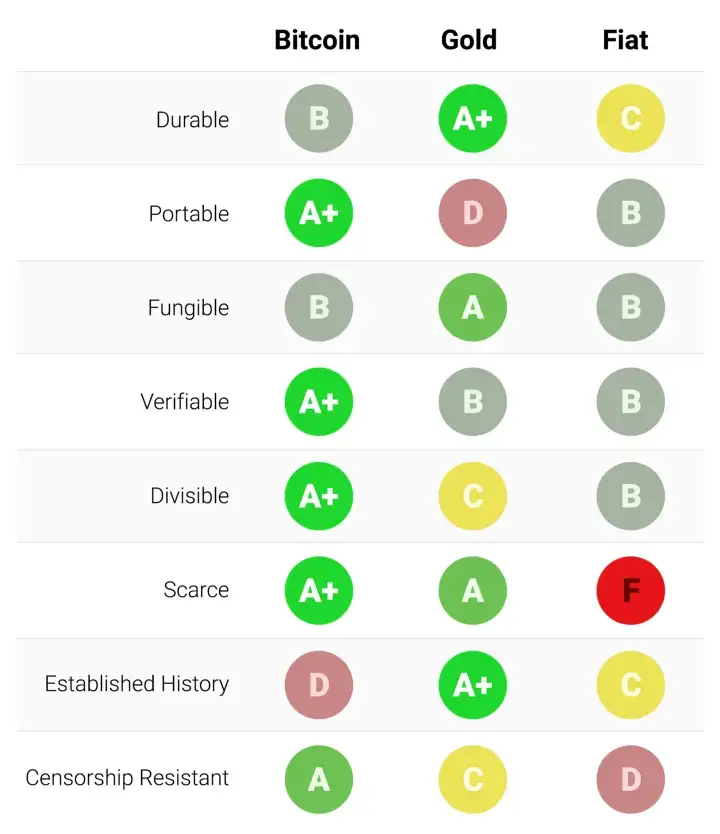

Ova tablica ocjenjuje Bitcoin, zlato (gold) i fiat novac (kao što je euro ili dolar) po svojstvima izlistanim gore. Objašnjenje svake ocjene slijedi nakon tablice.

Trajnost:

Zlato je neosporeni kralj trajnosti. Velika većina zlata pronađenog kroz povijest, uključujući ono egipatskih faraona, opstaje i danas i vjerojatno će postojati i za tisuću godina. Zlatnici korišteni u antičko doba imaju značajnu vrijednost i danas. Fiat valute i bitcoini su digitalni zapisi koji ponekad imaju fizički oblik (npr. novčanice). Dakle, njihovu trajnost ne određuju njihova fizička svojstva (moguće je zamijeniti staru i oštećenu novčanicu za novu), nego institucije koje stoje iza njih. U slučaju fiat valuta, mnoge države su nastale i nestale kroz stoljeća, i valute su nestale s njima. Marke iz Weimarske republike danas nemaju vrijednost zato što institucija koja ih je izdavala više ne postoji. Ako je povijest ikakav pokazatelj, ne bi bilo mudro smatrati fiat valute trajnima dugoročno; američki dolar i britanska funta su relativne anomalije u ovom pogledu. Bitcoini, zato što nemaju instituciju koja ih održava, mogu se smatrati trajnima dok god mreža koja ih osigurava postoji. Obzirom da je Bitcoin još uvijek mlada valuta, prerano je za čvrste zaključke o njegovoj trajnosti. No, postoje ohrabrujući znakovi - prominente države su ga pokušavale regulirati, hakeri ga napadali - usprkos tome, mreža nastavlja funkcionirati, pokazujući visok stupanj antifragilnosti.

Prenosivost:

Bitcoini su najprenosivije spremište vrijednosti ikad. Privatni ključevi koji predstavljaju stotine milijuna dolara mogu se spremiti na USB drive i lako ponijeti bilo gdje. Nadalje, jednako velike sume mogu se poslati na drugi kraj svijeta skoro instantno. Fiat valute, zbog svojeg temeljno digitalnog oblika, su također lako prenosive. Ali, regulacije i kontrola kapitala od strane države mogu ugroziti velike prijenose vrijednosti, ili ih usporiti danima. Gotovina se može koristiti kako bi se izbjegle kontrole kapitala, ali onda rastu rizik čuvanja i cijena transporta. Zlato, zbog svojeg fizičkog oblika i velike gustoće, je najmanje prenosivo. Nije čudo da većina zlatnika i poluga nikad ne napuste sefove. Kada se radi prijenos zlata između prodavača i kupca, uglavnom se prenosi samo ugovor o vlasništvu, ne samo fizičko zlato. Prijenos fizičkog zlata na velike udaljenosti je skupo, riskantno i sporo.

Zamjenjivost:

Zlato nam daje standard za zamjenjivost. Kada je rastopljeno, gram zlata je praktički nemoguće razlikovati od bilo kojeg drugog grama, i zlato je oduvijek bilo takvo. S druge strane, fiat valute, su zamjenjive samo onoliko koliko njihova institucija želi da budu. Iako je uglavnom slučaj da je novčanica zamjenjiva za drugu istog iznosa, postoje situacije u kojima su velike novčanice tretirane drukčije od malih. Naprimjer, vlada Indije je, u pokušaju da uništi neoporezivo sivo tržište, potpuno oduzela vrijednost novčanicama od 500 i 1000 rupija. To je uzrokovalo da ljudi manje vrednuju te novčanice u trgovini, što je značilo da više nisu bile zaista zamjenjive za manje novčanice. Bitcoini su zamjenjivi na razini mreže; svaki bitcoin je pri prijenosu tretiran kao svaki drugi. No, zato što je moguće pratiti individualne bitcoine na blockchainu, određeni bitcoin može, u teoriji, postati “prljav” zbog korštenja u ilegalnoj trgovini, te ga trgovci ili mjenjačnice možda neće htjeti prihvatiti. Bez dodatnih poboljšanja oko privatnosti i anonimnosti na razini mrežnog protokola, bitcoine ne možemo smatrati jednako zamjenjivim kao zlato.

Mogućnost provjere:

Praktično gledajući, autentičnost fiat valuta i zlata je prilično lako provjeriti. Svejedno, i usprkos pokušajima da spriječe krivotvorenje novčanica, i dalje postoji potencijal prevare za vlade i njihove građane. Zlato također nije imuno na krivotvorenje. Sofisticirani kriminalci su koristili pozlaćeni tungsten kako bi prevarili kupce zlata. Bitcoine je moguće provjeriti sa matematičkom sigurnošću. Korištenjem kriptografskih potpisa, vlasnik bitcoina može javno demonstrirati da posjeduje bitcoine koje tvrdi da posjeduje.

Djeljivost:

Bitcoine je moguće podijeliti u stotinu milijuna manjih jedinica (zvanih satoshi), i prenositi takve (no, valja uzeti u obzir ekonomičnost prijenosa malih iznosa, zbog cijene osiguravanja mreže - “network fee”). Fiat valute su tipično dovoljno djeljive na jedinice sa vrlo niskom kupovnom moći. Zlato, iako fizički i teoretski djeljivo, postaje teško za korištenje kada se podijeli na dovoljno male količine da bi se moglo koristiti u svakodnevnoj trgovini.

Oskudnost:

Svojstvo koje najjasnije razlikuje Bitcoin od fiat valuta i zlata je njegova unaprijed definirana oskudnost. Od početka, konačna količina bitcoina nikad neće biti veća od 21 milijun. To daje vlasnicima bitcoina jasan i znan uvid u postotak ukupnog vlasništva. Naprimjer, vlasnik 10 bitcoina bi znao da najviše 2,1 milijuna ljudi (manje od 0.03% populacije) može ikad imati isto bitcoina kao i on. Premda je kroz povijest uvijek bilo oskudno, zlato nije imuno na povećanje ukupne količine. Ako se ikad izumi nova, ekonomičnija metoda rudarenja ili proizvodnje zlata, ukupna količina zlata bi se mogla dramatično povećati (npr. rudarenje morskog dna ili asteroida). Na kraju, fiat valute, relativno nov izum u povijesti, pokazale su se sklonima konstantnim povećanjima u količini. Države su pokazale stalnu sklonost inflaciji monetarne kvantitete kako bi rješavale kratkoročne političke probleme. Inflacijske tendencije vlada diljem svijeta čine fiat valute gotovo sigurnim da će gubiti vrijednost kroz vrijeme.

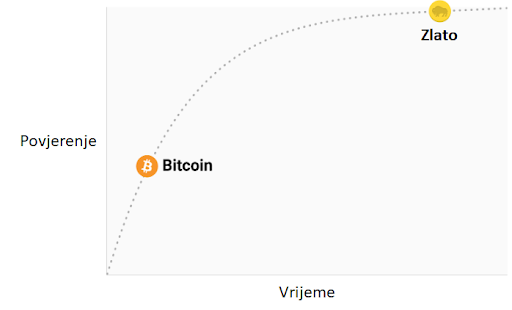

Etablirana povijest:

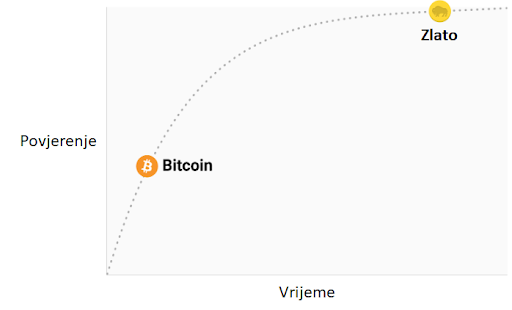

Nijedno monetarno dobro nema povijest kao zlato, koje je imalo vrijednost za cijelog trajanja ljudske civilizacije. Kovanice izrađene u antičko doba i danas imaju značajnu vrijednost. Ne može se isto reći za fiat valute, koje su same relativno nova povijesna anomalija. Od njihovog početka, fiat valute su imale gotovo univerzalni smjer prema bezvrijednosti. Korištenje inflacije kao podmuklog načina za nevidljivo oporezivanje građana je vječita kušnja kojoj se skoro nijedna država u povijesti nije mogla oduprijeti. Ako je 20. stoljeće, u kojem je fiat novac dominirao globalni monetarni poredak, demonstriralo neku ekonomsku istinu, to je onda bila ta da ne možemo računati na fiat novac da održi vrijednost u dužem ili srednjem vremenskom periodu. Bitcoin, usprkos svojoj novosti, je preživio dovoljno testova tržišta da postoji velika vjerojatnost da neće nestati kao vrijedno dobro. Nadalje, Lindy efekt govori da što duže Bitcoin bude korišten, to će veća biti vjera u njega i njegovu sposobnost da nastavi postojati dugo u budućnost. Drugim riječima, društvena vjera u monetarno dobro je asimptotička, kao u grafu ispod:

Ako Bitcoin preživi prvih 20 godina, imat će gotovo sveopće povjerenje da će trajati zauvijek, kao što ljudi vjeruju da je internet trajna stvar u modernom svijetu.

Otpor na cenzuru

Jedan od najbitnijih izvora za ranu potražnju bitcoina bila je njegova upotreba u ilegalnoj kupovini i prodaji droge. Mnogi su zato pogrešno zaključili da je primarna potražnja za bitcoinima utemeljena u njihovoj prividnoj anonimnosti. Međutim, Bitcoin nije anonimna valuta; svaka transakcija na mreži je zauvijek zapisana na javnom blockchainu. Povijesni zapis transakcija dozvoljava forenzičkoj analizi da identificira izvore i tijek sredstava. Takva analiza dovela je do uhićenja počinitelja zloglasne MtGox pljačke. Premda je istina da dovoljno oprezna i pedantna osoba može sakriti svoj identitet koristeći Bitcoin, to nije razlog zašto je Bitcoin bio toliko popularan u trgovini drogom.

Ključno svojstvo koje čini Bitcoin najboljim za takve aktivnosti je njegova agnostičnost i nepotrebnost za dozvolom (“premissionlessness”) na mrežnoj razini. Kada se bitcoini prenose na Bitcoin mreži, ne postoji nitko tko dopušta transakcije. Bitcoin je distribuirana peer-to-peer (korisnik-korisniku) mreža, i samim time dizajnirana da bude otporna na cenzuru. Ovo je u velikom kontrastu sa fiat bankarskim sustavom, u kojem države reguliraju banke i ostale institucije prijenosa novca, kako bi one prijavljivale i sprječavale protuzakonito korištenje monetarnih dobara. Klasičan primjer regulacije novca su kontrole kapitala. Npr., bogati milijunaš će vrlo teško prenijeti svoje bogatstvo u novu zemlju, kada bježi iz opresivnog režima. Premda zlato nije izdano i proizvedeno od države, njegova fizička priroda ga čini teško prenosivim kroz prostor, i samim time ga je daleko lakše regulirati nego Bitcoin. Indijski Akt kontrole zlata je primjer takve regulacije.

Bitcoin je odličan u većini gore navedenih svojstava, što mu omogućava da bude marginalno bolji od modernih i drevnih monetarnih dobara, te da pruži poticaje za svoje rastuće društveno usvajanje. Specifično, moćna kombinacija otpornosti na cenzuru i apsolutne oskudnosti bila je velika motivacija za bogate ulagače koji su uložili dio svojeg bogatstva u Bitcoin.

Evolucija novca

U modernoj monetarnoj ekonomiji postoji opsesija sa ulogom novca kao medija razmjene. U 20. stoljeću, države su monopolizirale izdavanje i kontrolu novca i kontinuirano potkopavale njegovo svojstvo spremišta vrijednosti, stvarajući lažno uvjerenje da je primarna svrha novca biti medij razmjene. Mnogi su kritizirali Bitcoin, govoreći da je neprikladan da bude novac zato što mu je cijena bila previše volatilna za medij razmjene. No, novac je uvijek evoluirao kroz etape; uloga spremišta vrijednosti je dolazila prije medija razmjene. Jedan od očeva marginalističke ekonomije, William Stanley Jevons, objašnjava:

"Povijesno govoreći… čini se da je zlato prvo služilo kao luksuzni metal za ukras; drugo, kao sačuvana vrijednost; treće, kao medij razmjene; i konačno, kao mjerilo vrijednosti."

U modernoj terminologiji, novac uvijek evoluira kroz četiri stadija:

- Kolekcionarstvo: U prvoj fazi svoje evolucije, novac je tražen samo zbog svojih posebnih svojstava, uglavnom zbog želja onog koji ga posjeduje. Školjke, perlice i zlato su bili sakupljani prije nego su poprimili poznatije uloge novca.

- Spremište vrijednosti: Jednom kada je novac tražen od dovoljnog broja ljudi, biti će prepoznat kao način za čuvanje i spremanje vrijednosti kroz vrijeme. Kada neko dobro postane široko korišteno kao spremište vrijednosti, njegova kupovna moć raste sa povećanom potražnjom za tu svrhu. Kupovna moć spremišta vrijednosti će u jednom trenutku doći do vrhunca, kada je dovolno rašireno i broj novih ljudi koji ga potražuju splasne.

- Sredstvo razmjene: Kada je novac potpuno etabliran kao spremište vrijednosti, njegova kupovna moć se stabilizira. Nakon toga, postane prikladno sredstvo razmjene zbog stabilnosti svoje cijene. U najranijim danima Bitcoina, mnogi ljudi nisu shvaćali koju buduću cijenu plaćaju koristeći bitcoine kao sredstvo razmjene, umjesto kao novonastalo spremište vrijednosti. Poznata priča o čovjeku koji je za 10,000 bitcoina (vrijednih oko 94 milijuna dolara kada je ovaj članak napisan) za dvije pizze ilustrira ovaj problem.

- Jedinica računanja vrijednosti: Jednom kada je novac široko korišten kao sredstvo razmjene, dobra će biti vrednovana u njemu, tj. većina cijena će biti izražena u njemu. Uobičajena zabluda je da je većinu dobara moguće zamijeniti za bitcoine danas. Npr., premda je možda moguće kupiti šalicu kave za bitcoine, izlistana cijena nije prava bitcoin cijena; zapravo se radi o cijeni u državnoj valuti koju želi trgovac, preračunatu u bitcoin po trenutnoj tržišnoj cijeni. Kad bi cijena bitcoina pala u odnosu na valutu, vrijednost šalice izražena u bitcoinima bi se povećala. Od trenutka kada trgovci budu voljni prihvaćani bitcoine kao platežno sredstvo, bez obraćanja pažnje na vrijednost bitcoina u državnoj fiat valuti, moći ćemo reći da je Bitcoin zaista postao jedinica računanja vrijednosti.

Monetarna dobra koja još nisu jedinice računanja vrijednosti možemo smatrati “djelomično monetiziranima.” Danas zlato ima takvu ulogu, jer je spremište vrijednosti, ali su mu uloge sredstva razmjene i računanja vrijednosti oduzete intervencijama država. Moguće je također da se jedno dobro koristi kao sredstvo razmjene, dok druga ispunjavaju ostale uloge. To je tipično u zemljama gdje je država disfunkcionalna, npr. Argentina ili Zimbabwe. U svojoj knjizi, Digitalno zlato, Nathaniel Popper piše:

"U Americi, dolar služi trima funkcijama novca: nudi sredstvo razmjene, jedinicu za mjerenje vrijednosti dobara, i mjesto gdje se može čuvati vrijednosti. S druge strane, argentinski peso je korišten kao sredstvo razmjene (za svakodnevne potrebe), ali ga nitko nije koristio kao spremište vrijednosti. Štednja u pesosima bila je ekvivalent bacanja novca. Zato su ljudi svu svoju štednju imali u dolarima, jer je dolar bolje čuvao vrijednost. Zbog volatilnosti pesosa, ljudi su računali cijene u dolarima, što im je pružalo pouzdaniju jedinicu mjerenja kroz vrijeme."

Bitcoin je trenutno u fazi tranzicije iz prvog stadija monetizacije u drugi. Vjerojatno će proći nekoliko godina prije nego Bitcoin pređe iz začetaka spremišta vrijednosti u istinski medij razmjene, i put do tog trenutka je još uvijek pun rizika i nesigurnosti. Važno je napomenuti da je ista tranzicija trajala mnogo stoljeća za zlato. Nitko danas živ nije doživio monetizaciju dobra u realnom vremenu (kroz koju Bitcoin prolazi), tako da nemamo puno iskustva govoriti o putu i načinu na koji će se monetizacija dogoditi.

Put monetizacije

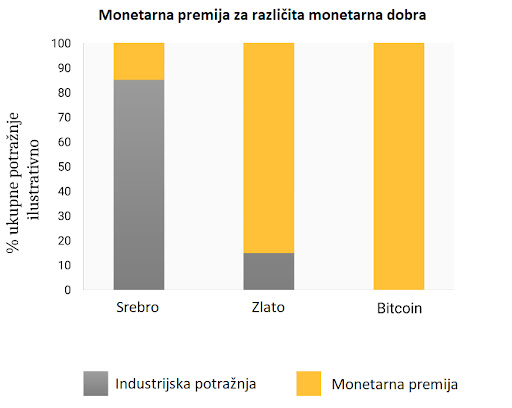

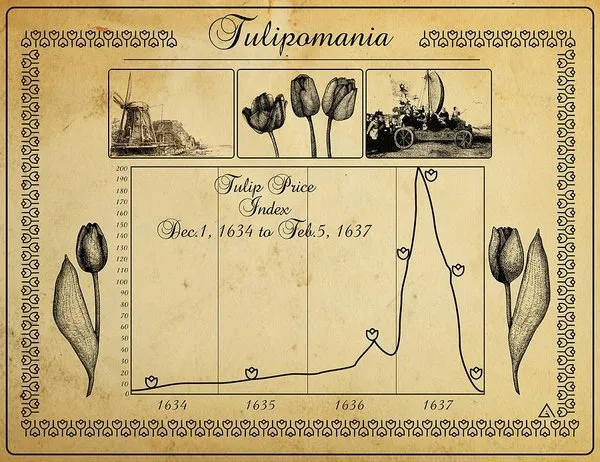

Kroz proces monetizacije, monetarno dobro će naglo porasti u kupovnoj moći. Mnogi su tako komentirali da je uvećanje kupovne moći Bitcoina izgledalo kao “balon” (bubble). Premda je ovaj termin često korišten kako bi ukazao na pretjeranu vrijednosti Bitcoina, sasvim slučajno je prikladan. Svojstvo koje je uobičajeno za sva monetarna dobra jest da je njihova kupovna moć viša nego što se može opravdati samo kroz njihovu uporabnu vrijednost. Zaista, mnogi povijesni novci nisu imali uporabnu vrijednost. Razliku između kupovne moći i vrijednosti razmjene koju bi novac mogao imati za svoju inherentnu korisnost, možemo razmatrati kao “monetarnu premiju.” Kako monetarno dobro prolazi kroz stadije monetizacije (navedene gore), monetarna premija raste. No, ta premija ne raste u ravnoj i predvidivoj liniji. Dobro X, koje je bilo u procesu monetizacije, može izgubiti u usporedbi sa dobrom Y koje ima više svojstava novca, te monetarna premija dobra X drastično padne ili potpuno nestane. Monetarna premija srebra je skoro potpuno nestala u kasnom 19. stoljeću, kada su ga vlade diljem svijeta zamijenile zlatom kao novcem.

Čak i u odsustvu vanjskih faktora, kao što su intervencije vlade ili druga monetarna dobra, monetarna premija novog novca neće ići predvidivim putem. Ekonomist Larry White primijetio je:

"problem sa pričom “balona,” naravno, je da je ona konzistentna sa svakim putem cijene, i time ne daje ikakvo objašnjenje za specifičan put cijene"

Proces monetizacije opisuje teorija igara; svaki akter na tržištu pokušava predvidjeti agregiranu potražnju ostalih aktera, i time buduću monetarnu premiju. Zato što je monetarna premija nevezana za inherentnu korisnost, tržišni akteri se uglavnom vode za prošlim cijenama da bi odredili je li neko dobro jeftino ili skupo, i žele li ga kupiti ili prodati. Veza trenutne potražnje sa prošlim cijenama naziva se “ovisnost o putu” (path dependence); ona je možda najveći izvor konfuzije u shvaćanju kretanja cijena monetarnih dobara.

Kada kupovna moć monetarnog dobra naraste zbog većeg i šireg korištenja, očekivanja tržišta o definicijama “jeftinog” i “skupog” se mijenjaju u skladu s time. Slično tome, kada cijena monetarnog dobra padne, očekivanja tržišta mogu se promijeniti u opće vjerovanje da su prethodne cijene bile “iracionalne” ili prenapuhane. Ovisnost o putu novca ilustrirana je riječima poznatog upravitelja fondova s Wall Streeta, Josha Browna:

"Kupio sam bitcoine kada su koštali $2300, i to mi se udvostručilo gotovo odmah. Onda sam počeo govoriti kako “ne mogu kupiti još” dok im je cijena rasla, premda sam znao da je to razmišljanje bazirano samo na cijenu po kojoj sam ih kupio. Kasnije, kada je cijena pala zbog kineske regulacije mjenjačnica, počeo sam si govoriti, “Odlično, nadam se da će još pasti da mogu kupiti još.”"

Istina leži u tome da su ideje “jeftinog” i “skupog” zapravo besmislene kada govorimo o monetarnim dobrima. Cijena monetarnog dobra ne reflektira njegovu stopu rasprostanjenosti ili korisnosti, nego mjeru koliko je ono široko prihvaćeno da ispuni razne uloge novca.

Dodatna komplikacija u ovom aspektu novca je činjenica da tržišni akteri ne djeluju samo kao nepristrani promatrači koji pokušavaju kupiti i prodati u iščekivanju budućih kretanja monetarne premije, nego i kao aktivni proponenti. Pošto ne postoji objektivno “točna” monetarna premija, širiti dobar glas o superiornijim svojstvima nekog monetarnog dobra je efektivnije nego za obična dobra, čija vrijednost je u konačnici vezana na njegovu osnovnu korisnost. Religiozni zanos sudionika na Bitcoin tržištu vidljiv je na raznim internetskim forumima, gdje Bitcoineri aktivno promoviraju benefine Bitcoina i bogatstvo koje je moguće ostvariti investiranjem u njega. Promatrajući Bitcoin tržište, Leigh Drogen komentira:

"To je prepoznatljivo svima kao religija - priča koju si pričamo i oko koje se slažemo. Religija je krivulja na grafu prihvaćanja o kojoj trebamo razmišljati. Sustav je gotovo savršen - onog trenutka kada netko pristupi krugu Bitcoinera, to će reći svima i nastaviti širiti riječ. Onda njihovi prijatelji pristupe i nastave širiti riječ."

Premda usporedba sa religijom može staviti Bitcoin u iracionalno svjetlo, potpuno je racionalno za individualnog vlasnika da širi dobru vijest o superiornom monetarnom dobru, i za šire društvo da se standardizira oko njega. Novac djeluje kao temelj za svu trgovinu i štednju; tako da prihvaćanje superiornog oblika novca ima ogromne multiplicirajuće benefite za stvaranje bogatstva za sve članove društva.

Oblik monetizacije

U članku o Spekulativnom prihvaćanju Bitcoina / teorije cijene, Michael Casey postulira da rastući Gartner hype ciklusi predstavljaju faze standardne S-krivulje prihvaćanja novih tehnologija, koje su bile prisutne kod mnogih transformacijskih tehnologija dok su postajale uobičajene u društvu.

Svaki Gartner hype ciklus počinje sa eksplozijom entuzijazma za novom tehnologijom, a cijenu podižu oni sudionici na tržištvu koji su “dostupni” u toj fazi. Najraniji kupci u Gartner hype ciklusu obično imaju jaku vjeru o transformacijskoj prirodi tehnologije u koju ulažu. S vremenom, tržište dosegne vrhunac entuzijazma kako se količina novih kupaca iscrpljuje, te kupovinom počnu dominirati spekulatori koji su više zainteresirani u brze profite nego u samu tehnologiju.

Nakon vrha hype ciklusa, cijene rapidno padaju dok spekulativno ludilo ustupa mjesto očajavanju, javnoj poruzi i osjećaju da tehnologija nije uopće bila transformacijska. S vremenom, cijena dosegne dno i formira plato na kojem se originalnim ulagačima, koji su imali snažno uvjerenje, pridružuju nove grupe ljudi koji su izdržali bol kraha cijena i koji cijene važnost same tehnologije.

Plato traje neko vrijeme i formira, kako Casey kaže, “stabilnu, dosadnu dolinu.” Za ovo vrijeme, javni interes za tehnologiju opada, no nastaviti će se razvijati i snažna zajednica uvjerenja će polako rasti. Tada, postavlja se nova baza za sljedeću iteraciju hype ciklusa, dok vanjski promatrači prepoznaju da tehnologija i dalje postoji i da ulaganje u nju možda nije onoliko rizično kao što se činilo za vrijeme pada cijene. Sljedeća iteracija hype ciklusa donosi mnogo veći broj novih ljudi, pa je i ciklus daleko veći u svojoj magnitudi.

Jako mali broj ljudi koji sudjeluju u Gartner hype ciklusu će točno predvidjeti koliko će visoko cijena porasti za vrijeme ciklusa. Cijene često dosegnu razine koje bi se činile apsurdnima većini ulagača u raniji stadijima ciklusa. Kada ciklus završi, mediji tipično atribuiraju pad cijene nekoj od aktualnih drušvenih tema. Premda takva tema može biti okidač pada, ona nikad nije temeljni razlog zašto ciklus završava. Gartner hype ciklusi završavaju kada je količina dostupnih novih sudionika na tržištu iscrpljena.

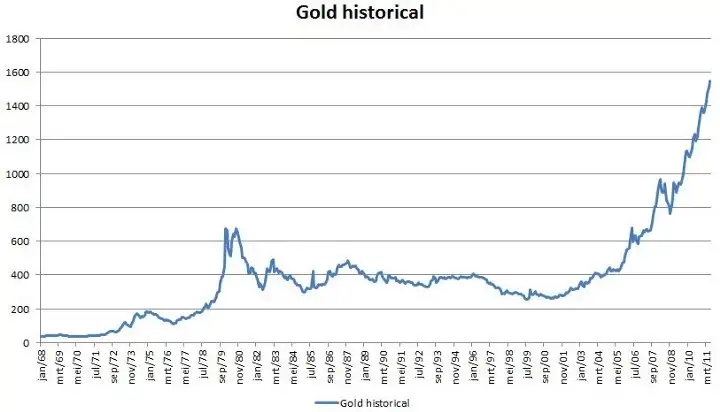

Zanimljivo je da je i zlato nacrtalo klasičan graf Gartner hype ciklusa od kasnih 1970-ih do ranih 2000-ih. Moguće je spekulirati da je hype ciklus osnovna socijalna dinamika oko procesa monetizacije.

Gartner kohorte